金融报道丨解码特药险:天价“神药”亦可保,理赔压力之下扩展规模体量成关键

韦璐/文

随着国产创新药不断获批上市,特效神药的相关新闻也层出不穷,在为患者带来治愈希望的同时,其高昂的价格也扣动着公众的神经,这也为“特药险”带来生存空间。近日,财经网金融注意到,又有保险公司推出了特药险产品。

据了解,这是指一类可以报销特定药品费用的保险产品,通常指向治疗癌症及罕见病的高价药。有专家指出,其本质上是保险行业服务民生的一种微观创新,若能规范运营,将惠及广大癌症患者家庭,并可能将其推广价值应用到其他特效药品目录,进一步提高保险便民惠民施策的力度。但与此同时,其在产品设计、营销理赔、运营风控等领域也尚待“破题”。

瞄准重症特效药,填补医保外用药需求空白

去年6月,网红抗癌“神药”阿基仑赛注射液上市,售价高达一针120万元,惊动一时。

不止抗癌药,去年11月,罕见病脊髓性肌萎缩症的特效药诺西那生钠通过“国家级砍价”进入医保目录,而在此前,其价格也高达70万元一针。

癌症、罕见病的用药问题一直困扰着患病家庭。

独立国际策略研究员陈佳对财经网金融表示,特药针对特病具有非同寻常的意义。“在需求侧,在我国当前的医疗保险制度体系中,癌症治疗服务涉及的特定药品一般是不在医保目录中的,属于统筹外自费部分;在供给侧,不少特定抗癌药物属于进口药品,本身价格高昂,亦不在统筹内。供需两方面原因导致此类药物市场价格高昂,百姓一旦产生需求,则会对家庭产生严重的财务压力。”

当下,尽管国产创新药也在不断获批上市,但其高昂的价格依然是患者走向健康的另一道阻隔。面对癌症、罕见病医保之外的用药需求,保险市场的供给空白催生了“特药险”这一险种。

据了解,“特药险”是一类可以报销特定药品费用的保险产品,“特定药品”通常指向治疗癌症及罕见病的高价药。陈佳指出,相比于重疾险抗疾病与保家庭的功能定位,特药险更注重特药的功能性,能弥补当前市场需求空缺。

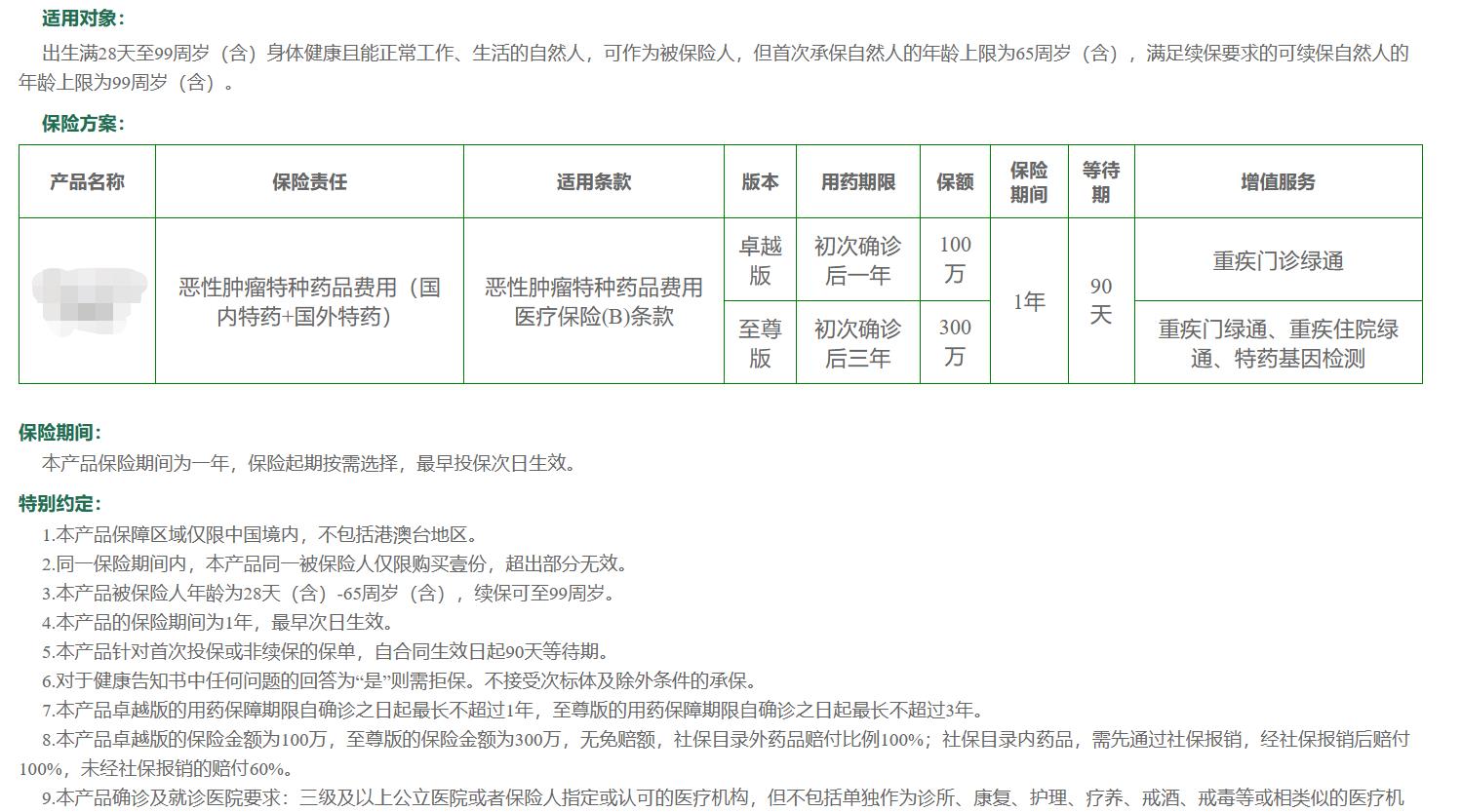

图源:某特药险产品信息

特药险的承保期限一般为一年,百万元保额产品的保费在几十元到数百元之间,相比高昂的药价,大多数人都可以接受,而其产品类别也较为多元。北京工商大学中国保险研究院副秘书长宋占军告诉财经网金融,目前,市场上的特药险既包括独立的特药险产品,也包括附加在百万医疗保险和惠民保中的责任。

前者多集中在商业保险公司。作为保险业产品创新的重要方面,近年来,商业保险公司的独立特药险尝试相对走在前列。8月18日,昆仑健康保险推出了一款“特药器械医疗保险”,其产品介绍中就写着,涵盖百余种肿瘤特效靶向药费用及特定器械费用。

财经网金融梳理发现,自2018年7月平安养老险推出“特定疾病靶向药团体医疗险”以来,商业特药险迈入了高速发展期。

2019年,多家保险公司的专属特药保险产品陆续面世。就头部险企而言,太平人寿于该年7月推出“太平药安心恶性肿瘤药品费用医疗保险”;8月华夏人寿推出华夏医保通(特药版)医疗保险;9月平安人寿推出“平安i药保癌症特药医疗险”。

中小险企同步抓住了机遇。2019年9月,中韩人寿推出“中韩神农特药医疗保险”;11月,恒安标准人寿推出“特药通特定药品费用医疗保险”;2020年1月,德华安顾人寿推出“特药房恶性肿瘤特种药品费用医疗保险”;8月,光大永明保险也推出提供抗癌特药供给的保险产品“药如意”……

上文提到的阿基仑赛注射液也已纳入中国平安、泰康保险、复星联合健康、众安保险等50多家商业保险机构的报销名录。

多数惠民保纳入特药责任,打破商保孤岛

“特药险本质上是保险行业服务民生的一种微观创新,若能规范运营,将惠及广大癌症患者家庭,并可能将其推广价值应用到其他特效药品目录,进一步提高保险便民惠民施策的力度。”陈佳指出。

而现实市场上,特药险在产品设计、营销理赔、运营风控等领域尚待“破题”。

首先是产品设计的短板。癌症特药险保障期限通常只有1年,不保证续保;只能满足患者确诊一年之内的用药需求,而终身类癌症医疗险的市场价格要远高于特药险。

赔付也是一大难题。宋占军指出,件均保费与单一赔付之间存在巨大差异,决定了特药险必须要达到一定的规模体量才能有可能分担赔付支出,否则或将影响产品的可持续性。

如何扩大参保规模体量成为相关险企亟待思考的问题。在独立特药险之外,附加在惠民保中的“特药责任”或许提供了一条新思路。

承担着“基本医保和商业健康保险”衔接者的重要角色,惠民保近年来在全国多省市如火如荼地开展。在有关部门及“国家队”险企的推动下,参保人数不断扩大。数据显示,截至2021年底,已有27个省份推出了200余款惠民保产品,参保总人次达1.4亿,保费总收入已突破140亿元。

凭借既往症可保可赔、特药目录等特殊的产品形态,惠民保也吸引了地方政府、医药产业不断入局。

一位接近某惠民保服务运营商人士告诉财经网金融,政府可为惠民保提供公信力背书及医保数据,协助产品成本测算,并将医保系统与商保系统对接在公立医院内实现一站式结算;药企方则看重特药目录和惠民保流量给药品销售带来促进作用,这给予商业健康险一个重要的发展契机,有望打破商业健康险发展“孤岛”局面。

“在实际操作中,因为政府对特定药品的了解有限,因此干预程度较低,通常只会提框架性要求,而保险公司普遍对此模块专业性较为缺乏,所以往往委托第三方服务商进行惠民保的综合运营。后者主要在框架要求的基础上细化方案、制定特药清单、并进行清单的动态调整,提供完整的解决方案。”上述人士透露。

一方面,能为险企提供一个探索与医药产业创新支付、风险共担模式的机会;另一方面,既往症可保可赔和特药目录的产品形态也能实现对药企、药房的直接导流,推动药企销售量增长,这种联动医药产业链共担风险的模式,使惠民保有望成为连接特药和目标患者的重要一环。

当下,惠民保在多地推出“特药险+城市化定制”新模式,已成为负担特药的保险“新势力”。

例如,阿基仑赛注射液已经纳入了苏州苏惠保、湖南爱民保、北京京惠保、山西晋惠保等30多个省市“惠民保”产品的特药报销范围。深圳“惠民保”肿瘤特药的商保赔付已占当地特药销售量的30%-60%。

亦有地区将肿瘤高额药械纳入报销范畴。近日发布的《2022年惠民保可持续发展趋势洞察》报告中显示,一位罹患脑恶性肿瘤的沪惠保投保人申请使用特定高额药械爱普盾。据悉,这是一种用于肿瘤电场治疗的新型抗癌疗法,每月需花费约13万元,而沪惠保对此提供每月9万多元的保障,让昂贵的药械不再遥不可及。

罕见病药品方面,目前已有超60款惠民保产品对罕见病用药提供了院外特药责任的保障,且其中有58款产品将罕见病用药及肿瘤特药以统一的“正面清单”进行管理,让罕见病患者与肿瘤患者享受同等的保障水平。

销售渠道难题仍在呼唤解答

当前,保险公司正在批量涌入惠民保赛道。据不完全统计,共有80多家产寿险公司参与惠民保业务。值得注意的是,在每年的产品迭代升级中,惠民保的特药责任保障范围普遍呈现出扩大趋势,保费却未见明显增长。

上述报告对2021年上线的48款续保产品与前一年进行对比,发现仅有14.58%的产品提高价格,58.33%的产品通过增加特药责任的药品数量扩大保障范围,还有10.42%的产品增加了特药责任。

“增量不增价”的惠民保障,也将特药业务的盈利问题推到台前。财经网金融注意到,在目前参与惠民保的80多家公司中,有寿险公司34家,而财险公司共计40余家。整体而言,财产险公司的参与数量与参与深度都高于人身险公司。不仅如此,独立特药险方面,瞄准保费规模的财险公司同样冲在一线。

但以财险思维做人身险,使乱象得以萌生。

近日,银保监会通报指出,部分财险公司与第三方机构合作的“特定药品团体医疗保险”业务,将特药消费者的药费转化成为保费,利用“药转保”渠道异化特药险。

通报一出,引得舆论哗然。

宋占军对财经网金融指出,传统特药险和“药转保”是不一样的,特药险一定是健康体投保,未来是否用药具有很大的不确定性,是符合保险不确定性原理的;而药转保很多是带病体投保的,用药具有确定性。

这意味着有买即赔。对外经济贸易大学保险学院教授于保荣对财经网金融表示,买保险的人,有出险的、有不出险的,这是保险的大数法则,也是它存在的根本原则。药转保能给保险公司带来不错保费的收入,但是又全部赔出去了,相当于只是完成了一个“KPI”,赔本赚吆喝。

高赔付率带来了持续的承保亏损,监管紧急叫停之后,特药险的销售模式之困也在呼唤“解答”。

于保荣表示,未来特药险很难找到完美的创新销售渠道,更多是和普通保险产品一样针对健康体,你买了,但是你不知道会不会出险,这也是市场验证后的成熟规律。另外他指出,商业保险的购买率与消费者的收入有很大程度的正相关,不同收入的人群,对不确定性风险的消费态度是不一样的。

但酒香不怕巷子深,未来特药险可沿着更精细化的产品设计方向发力,提高性价比。

陈佳指出,保险公司的特药险产品可在依法合规的基础上,采用更为科学合理的精算假设条件,系统性提升定价能力和产品差异化水准,随着金融科技和大数据应用的不断成熟深化,针对消费者的特定需求量身定制类产品和服务。

财经网金融注意到,“医+药+保”的健康生态闭环已成为近些年来短期健康险探索的新模式。宋占军指出,特药险未来的发展,可以探索和健康管理机构更多融合,主动加强参保人员健康管理和定期筛查,提供参保者的购买获得感,提升特药险的续保留存率。

同时,海南博鳌医疗科技有限公司总经理邓之东对财经网金融表示,随着社会消费升级需求持续扩大,高端医疗险行业也迈入快速发展阶段。当前,我国中产家庭数量已经全球领先,中产阶层的规模和群体还在持续扩大,对医疗服务水平的要求也日益提高,这些将刺激高端医疗险市场需求进一步扩大。我国高端医疗险未来可期,市场规模可达千亿,这也为“特药责任”提供了一条新通道。

(编辑:韦璐) 关键字:

(编辑:韦璐) 关键字: