芯旺微冲刺科创板,供应商集中度高,经营活动现金流承压

芯旺微是一家以自主研发的KungFu指令集与MCU内核为基础,以车规级、工业级MCU的研发、设计及销售为主营业务的专业化集成电路设计企业。

招股书显示,本次发行前,公司实际控制人丁晓兵和丁丁直接及间接持有公司60.32%的股份,并控制64.19%的表决权比例;本次发行完成后,二人直接及间接持有公司51.27%的股份,并控制54.56%的表决权比例,仍处于控制地位。

发行前股权结构图,图片来源:招股书

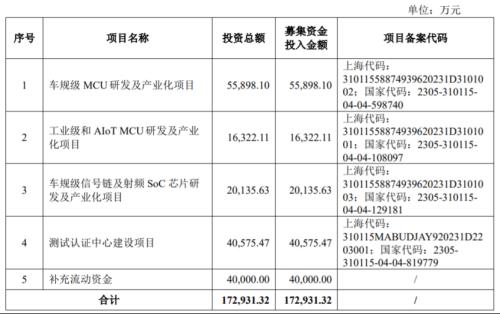

本次申请上市,公司拟募集资金约17.29亿元,用于车规级MCU研发及产业化项目、工业级和AIoT MCU研发及产业化项目、车规级信号链及射频SoC芯片研发及产业化项目、测试认证中心建设项目、补充流动资金。

募资使用情况,图片来源:招股书

募资使用情况,图片来源:招股书

01

依赖五大供应商

业绩方面,2020年至2022年,芯旺微的营业收入分别约0.98亿元、2.33亿元、3.12亿元,对应的归属于母公司股东的净利润为-2620.23万元、5079.17万元、6124.11万元。

主要财务数据及财务指标,图片来源:招股书

主要财务数据及财务指标,图片来源:招股书

芯旺微系专业的集成电路设计企业,主要从事车规级和工业级MCU的研发、设计及销售。报告期内,公司的车规级MCU业务营收占比呈上升趋势,工业级MCU的营收占比有所下滑。

公司主营业务收入的主要构成情况,图片来源:招股书

公司主营业务收入的主要构成情况,图片来源:招股书

竞争格局方面,我国车规级MCU国产化率较低,国内MCU厂商车规级MCU产品出货量整体偏小。在国内MCU市场,尤其是车规级MCU领域,恩智浦、微芯、瑞萨、意法半导体、英飞凌、德州仪器等国外知名MCU厂商仍占据主导地位。

此外,兆易创新、中颖电子、中微半导等国内已上市MCU厂商以及新兴MCU厂商均已布局车规级MCU领域,市场竞争激烈。与国外巨头相比,芯旺微在业务规模、研发实力、客户积累、品牌影响力等方面仍存在较大差距。

报告期内,芯旺微的综合毛利率分别为48.32%、55.15%及52.47%,存在一定波动。由于晶圆成本占公司主营业务成本的50%以上,是公司采购的主要原材料,如果晶圆采购价格发生波动,可能会影响公司的毛利率和盈利能力。

公司与同行业可比公司毛利率比较情况,图片来源:招股书

公司与同行业可比公司毛利率比较情况,图片来源:招股书

芯旺微面临着供应商较为集中的风险。在Fabless模式下,公司专注于集成电路的研发、设计及销售,而晶圆制造、晶圆测试和芯片封装均通过外购或委外的方式完成。报告期内,公司向前五大供应商的采购金额占同期采购金额的比例在90%以上,占比较大。如果公司与中芯国际、日荣半导体、华天科技等主要供应商的合作关系发生变化,可能会影响公司的生产经营。

02

存货规模猛增

公司的主要产品车规级和工业级MCU的开发具备技术含量高、研发投入大和研发周期长的特点。近年来,随着MCU的应用场景愈发丰富,驱动MCU技术和产品快速迭代升级。

芯旺微当前仍有较多在研项目,未来仍将保持较高的研发投入力度。但新技术应用和新产品的市场化存在一定不确定性,如果公司不能正确把握研发方向或者推出新产品不能及时契合市场需求,可能会影响公司产品的竞争力。

报告期各期,公司的研发费用分别为1473.78万元、3887.76万元及6272.86万元,研发费用占营业收入的比例分别为14.99%、16.70%及20.08%,尽管研发投入呈增长趋势,但公司剔除股份支付后的研发费用率仍低于同行业上市公司平均值。

公司与同行业上市公司的研发费用率(剔除股份支付)比较情况,图片来源:招股书

报告期各期末,芯旺微的存货账面价值分别为2508.99万元、9801.5万元、2.53亿元,呈逐年上升趋势,占各期末流动资产的比例分别为18.77%、17.83%及31.49%。公司存货主要由原材料、库存商品、半成品等构成,如果市场情况发生变化,导致产品价格下降,公司可能发生存货减值损失。

随着公司经营规模的扩大,应收账款也逐步增加。报告期各期末,公司应收账款账面价值分别为1189.22万元、3014.87万元及4166.42万元,呈持续上升趋势,如果公司应收账款管理不当,可能存在坏账风险。

受存货及应收账款规模上升等影响,芯旺微的经营活动现金流明显承压。2020年至2022年,公司经营活动产生的现金流量净额分别为-851.10万元、-1044.50万元、-1.34亿元,持续为负。

03

结语

近几年,尽管芯旺微的营业收入呈增长趋势,净利润也实现扭亏,但公司同样暗藏经营隐忧。在存货及应收账款规模增加等影响下,公司经营活动产生的现金流量净额持续为负且公司较为依赖前五大供应商。处在一个技术含量高、研发投入大的行业,公司还是得加大研发力度,持续进行技术创新,来提高自身的竞争力。